قامت شركة جلوبال كورب للتأجير التمويلي بالتعاون مع البنك التجاري الدولي كمستشار مالي ومدير إصدار وضامن تغطية بطرح سندات توريق بلغت قيمتها الإجمالية 1.284 مليار جنيه مصري.

تم إصدار السندات على أربع شرائح مختلفة في الآجال 13 شهرًا، والثانية بفترة استحقاق 37 شهرًا، والثالثة ب بفترة استحقاق 60 شهرًا، والرابعة بفترة استحقاق 70 شهرًا، وحصلت السندات المصدرة على تصنيفات ائتمانية متميزة من شركة ميريس – الشرق الأوسط للتصنيف الائتماني A+ / AA / AA+ A / للأربع شرائح على التوالي وذلك نتيجة الجودة العالية للمحفظة المحالة بالإضافة إلى الضمانات والتعزيزات الائتمانية الأخرى المتاحة إلى حملة السندات. يأني هذا الإصدار ضمن برنامج إصدار سندات بقيمة إجمالية 5 مليار جنيه على خمس سنوات.

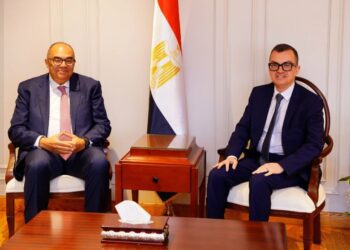

وأكدت منن عوض الله، رئيس مجموعة القروض المشتركة والسندات بالبنك التجاري الدولي، أنه في إطار ريادة البنك التجاري الدولي في دعم الشركات العاملة في كافة المجالات بما في ذلك تدعيم وتنشيط سوق الخدمات المالية غير المصرفية، وسوق السندات المصري، فقد كنا حريصين على التنسيق والمشاركة في هذا الإصدار مع شركة جلوبال كورب حيث نتطلع دائماً لدعم الشركة لتحقيق خطة النمو الخاصة بها في مجالات التأجير التمويلي و التخصيم.

جدير بالذكر أن البنك التجاري الدولي قام بدور المستشار المالي ومدير الإصدار والمرتب والمنسق العام ومروج الاصدار ومتلقى الاكتتاب وامين الحفظ وضامن التغطية، بالإضافة ألي قيام بنك أبو ظبي التجاري بالاكتتاب في الإصدار.

كما قام مكتب الدريني وشركاه بدور المستشار القانوني للطرح ومكتب حازم حسن – KPMG بدور مراقب حسابات الإصدار.

المصدر : موقع متناهي